(本文內容並非任何型式之投資建議,內容謹供參考,任何投資決策應自行衡量風險,妥善理財,本部落格不負任何盈虧之責!)

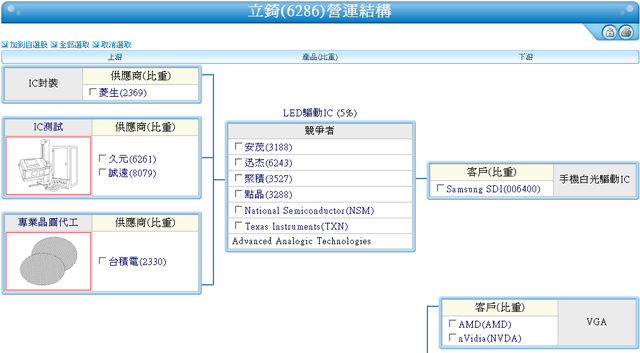

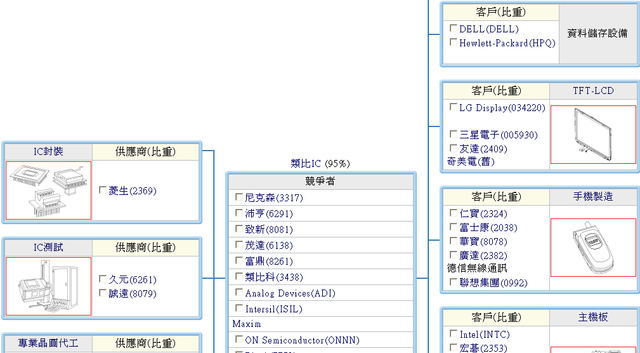

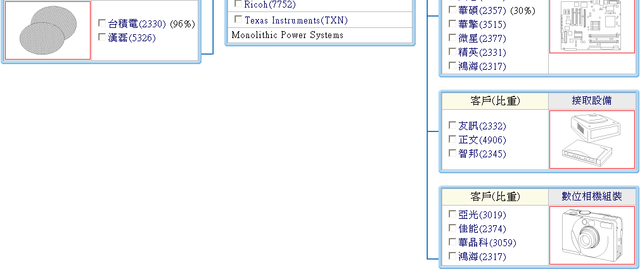

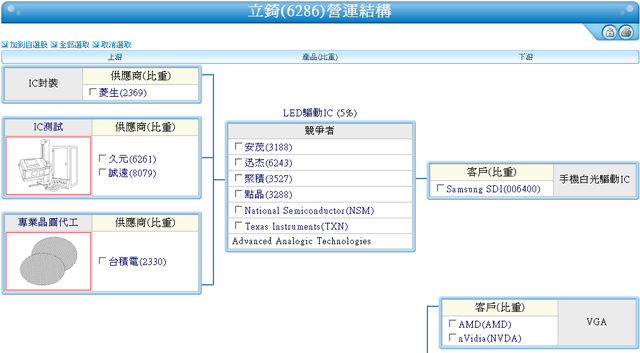

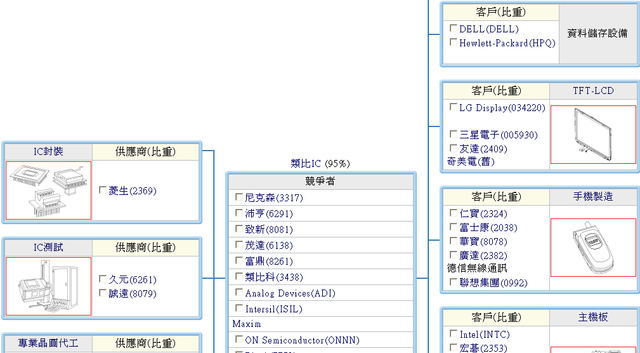

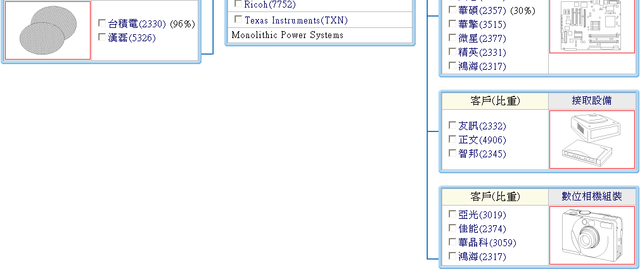

立錡(6286)

資料來源:XQ全球贏家

資料來源:合庫金融網

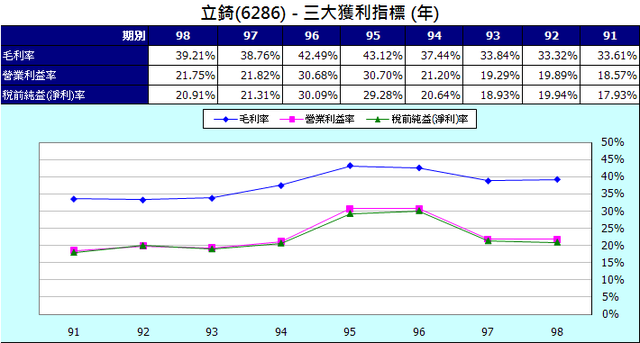

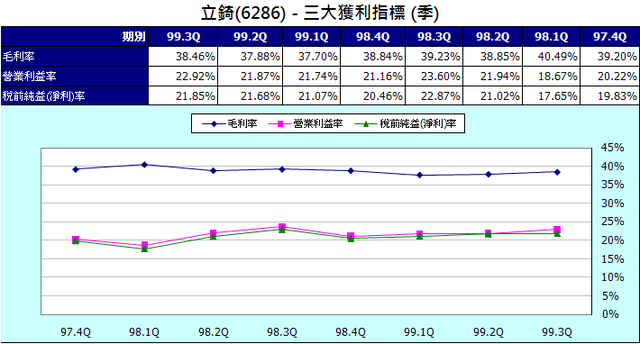

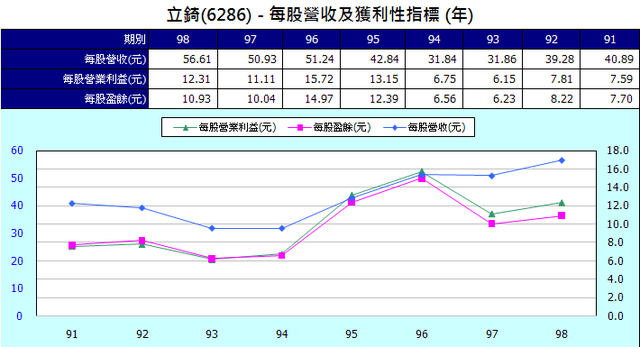

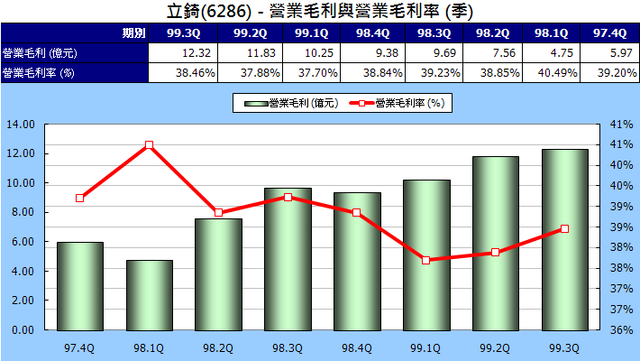

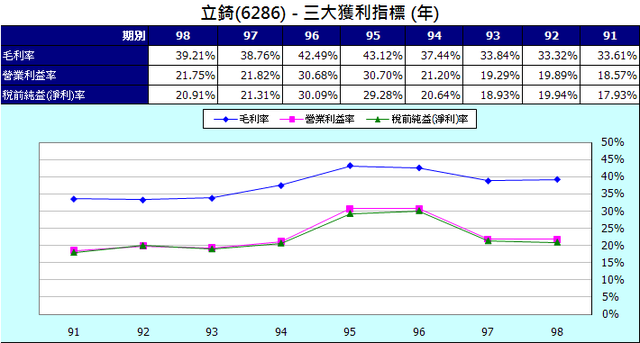

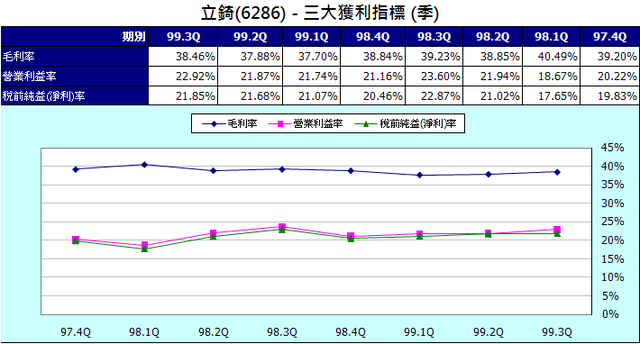

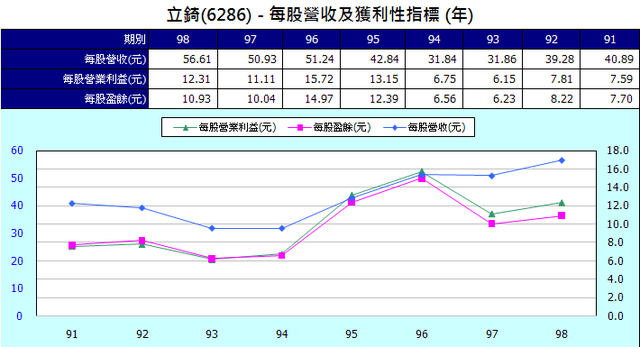

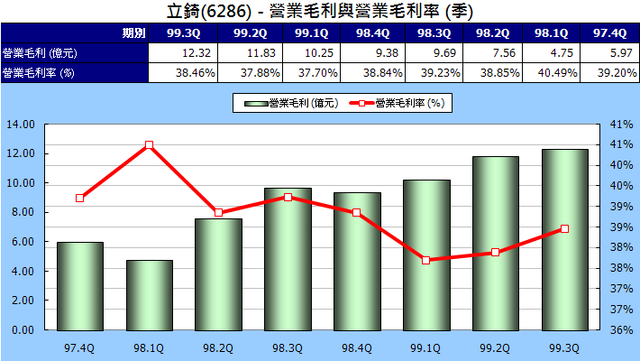

《獲利性指標》

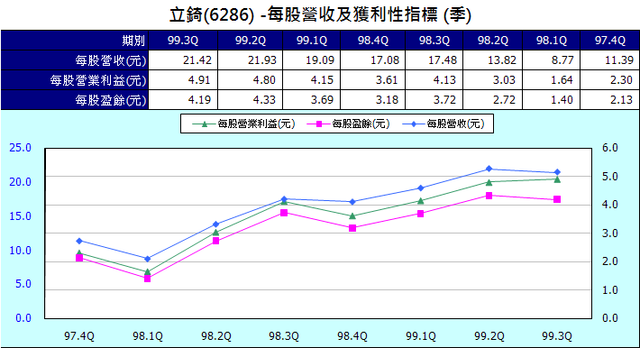

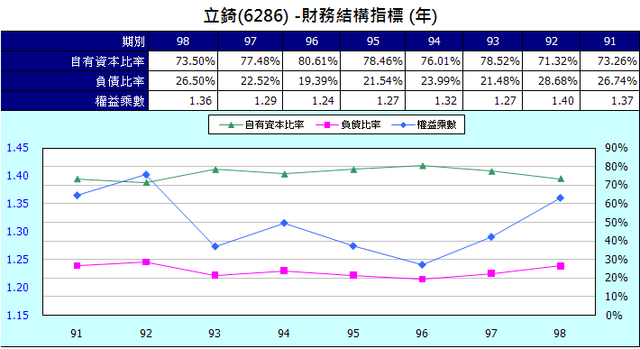

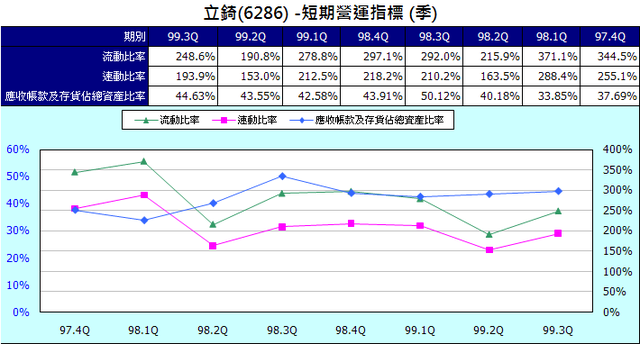

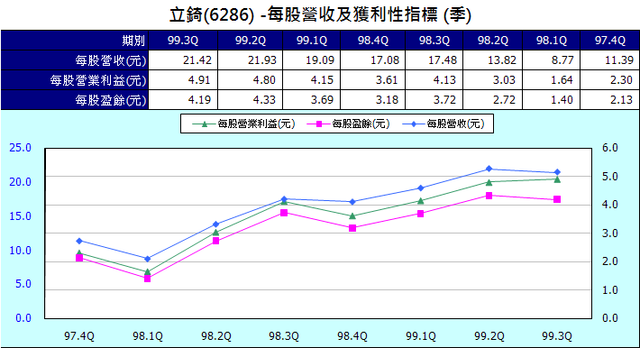

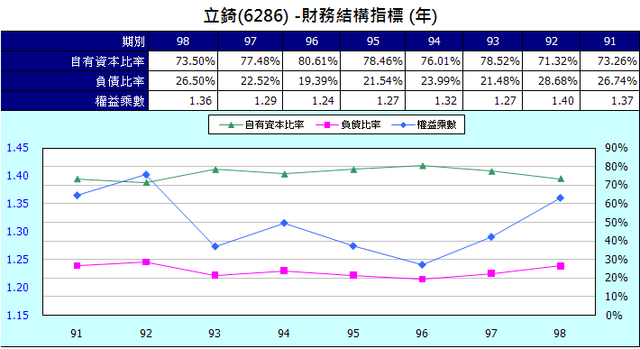

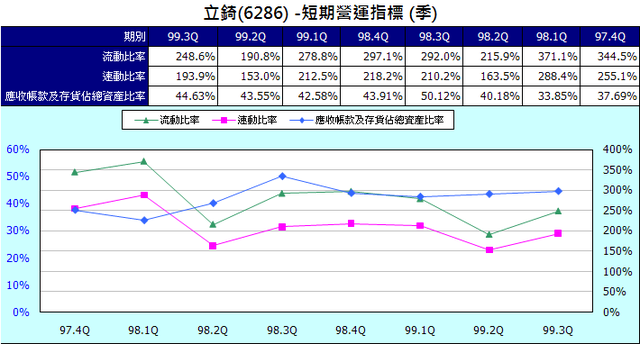

《財務結構分析》

《盈餘指標》

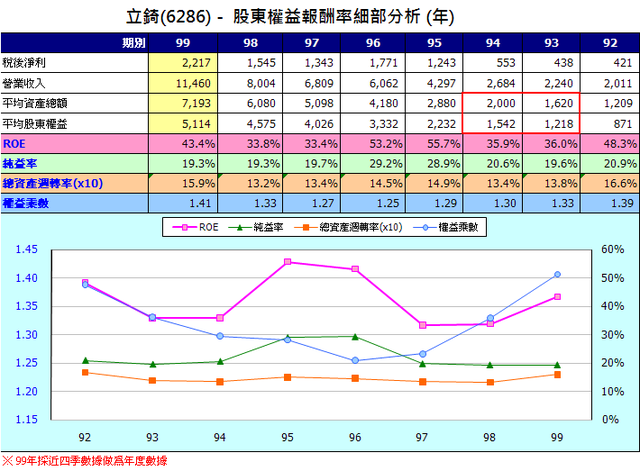

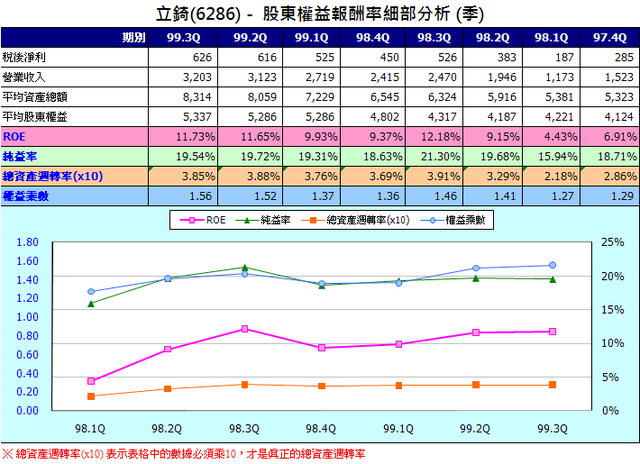

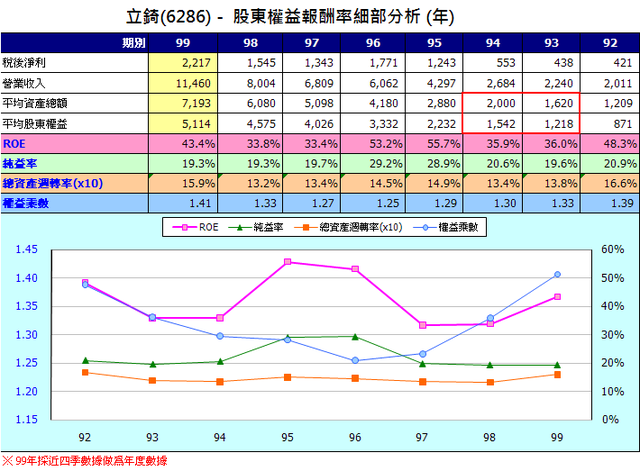

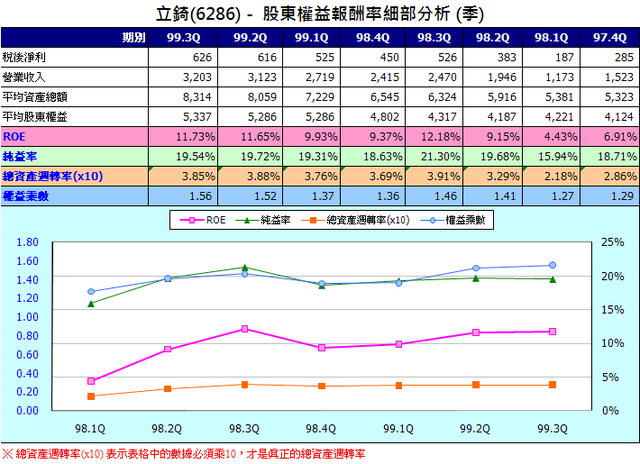

《ROE細部邏輯分析》

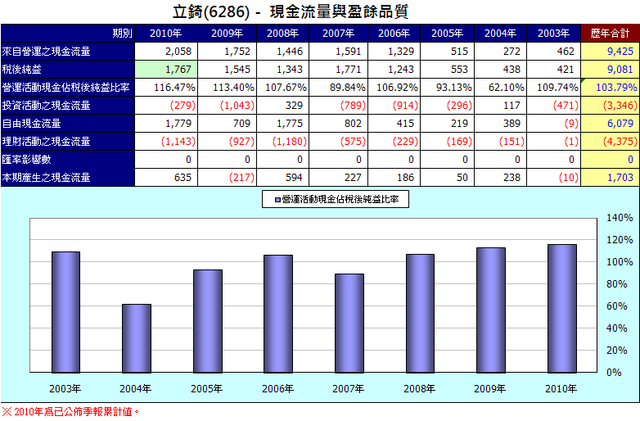

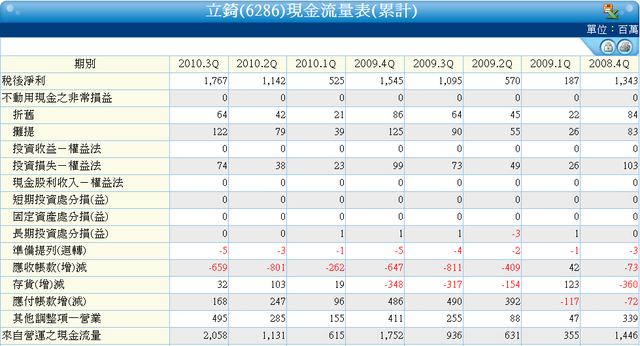

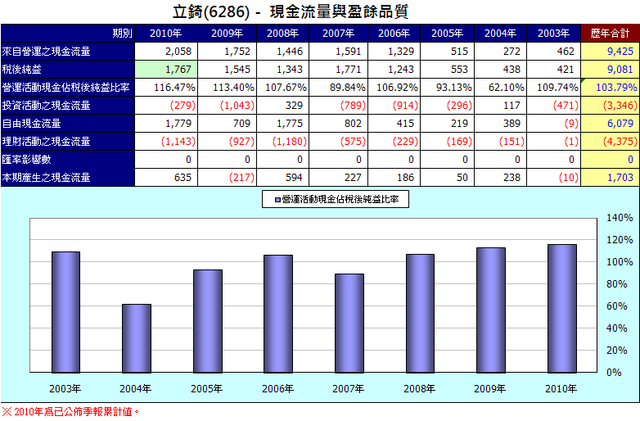

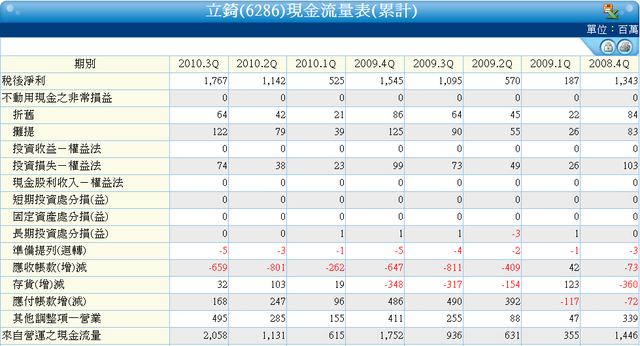

《現金流量表分析》

資料來源:XQ全球贏家

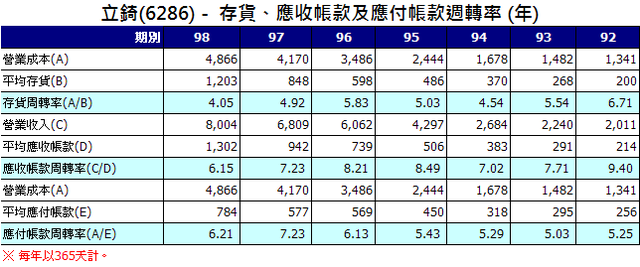

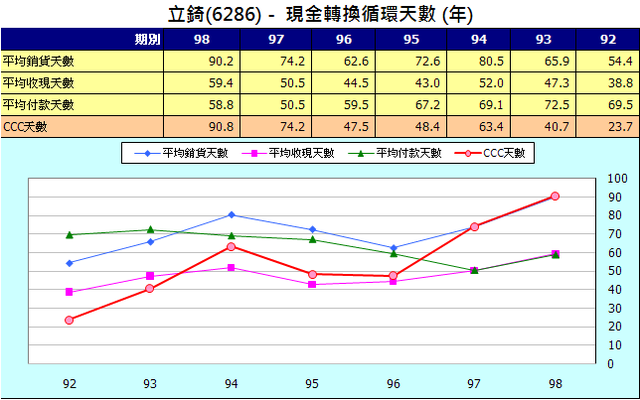

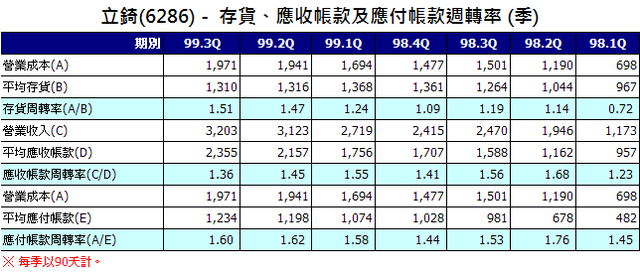

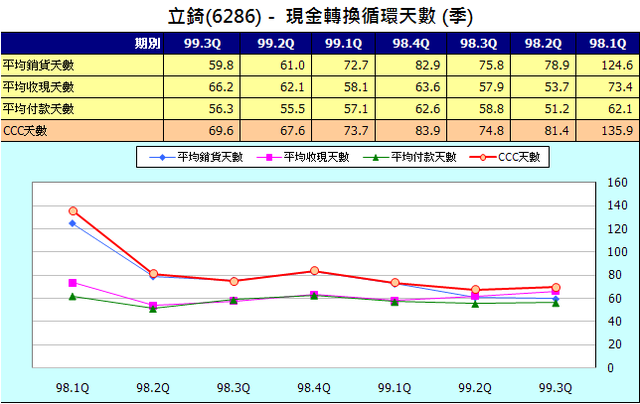

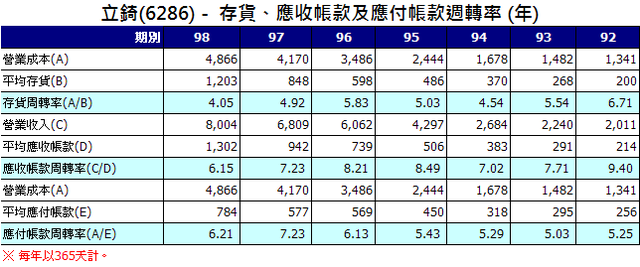

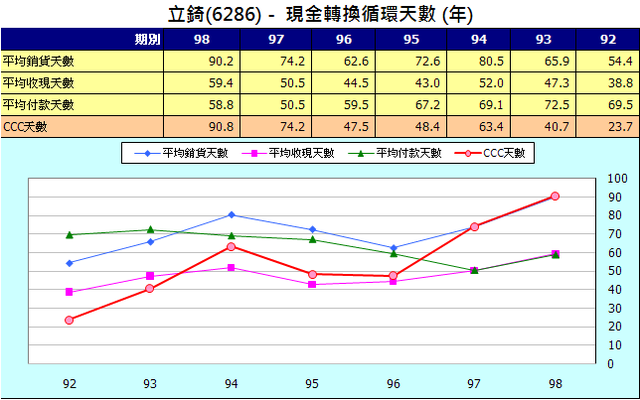

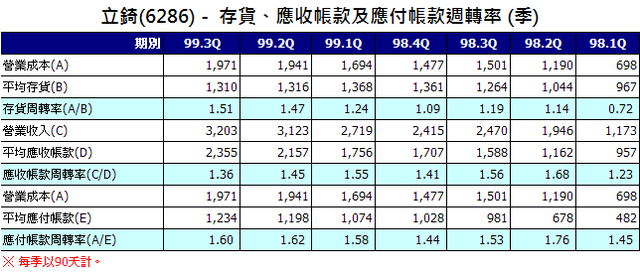

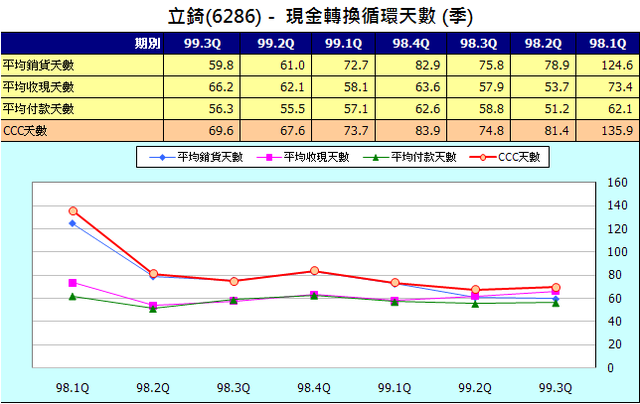

《營運週轉天數(CCC)分析》

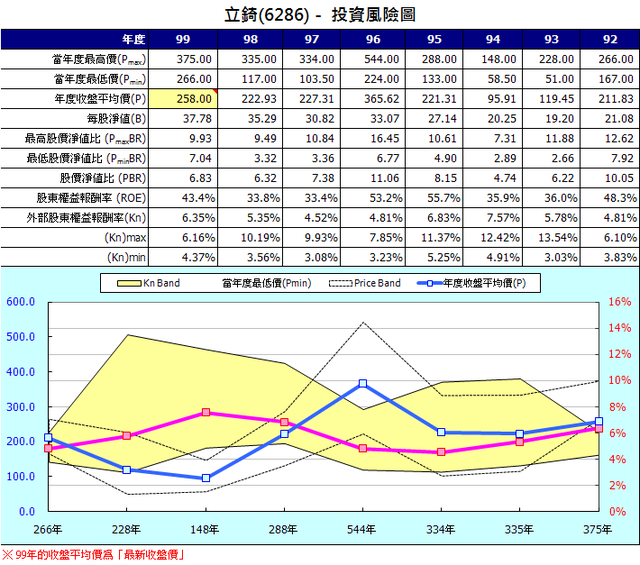

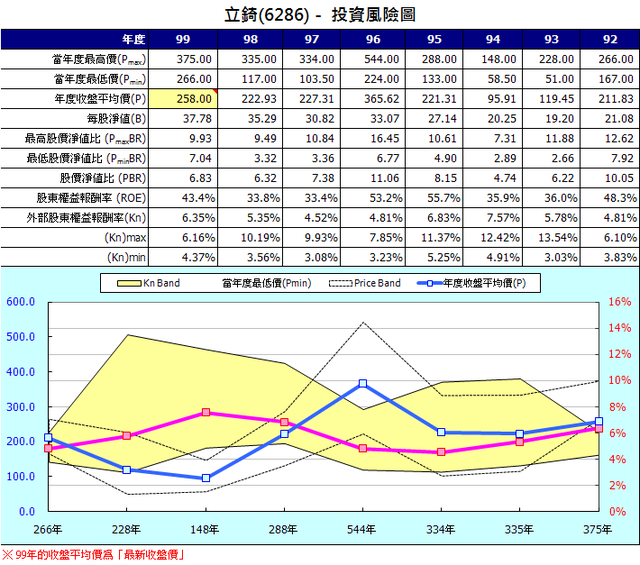

《投資風險圖》

資料截至11/17

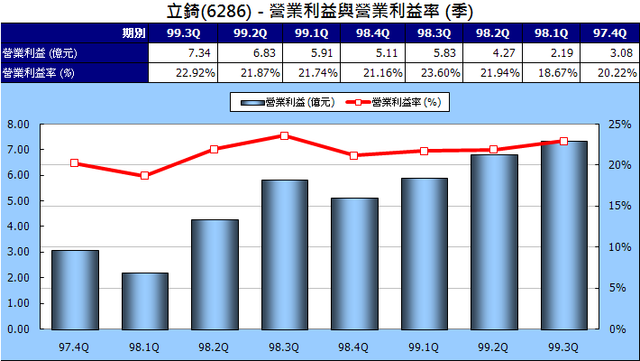

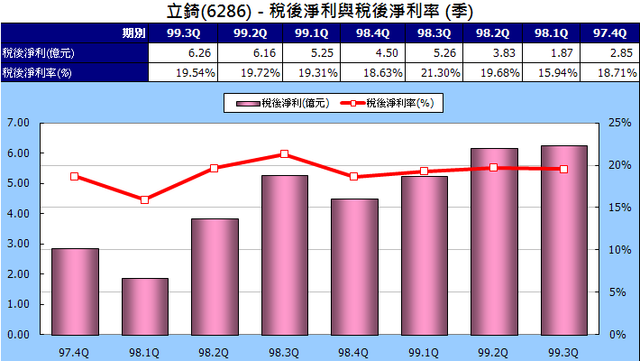

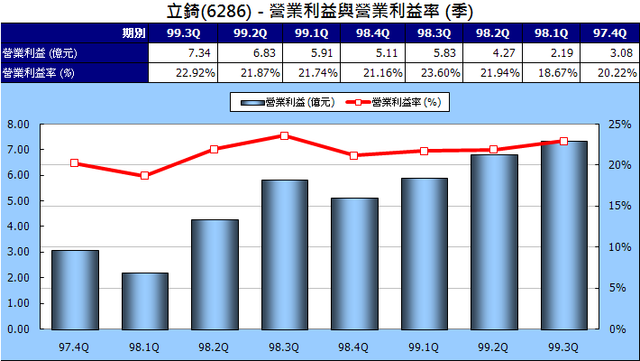

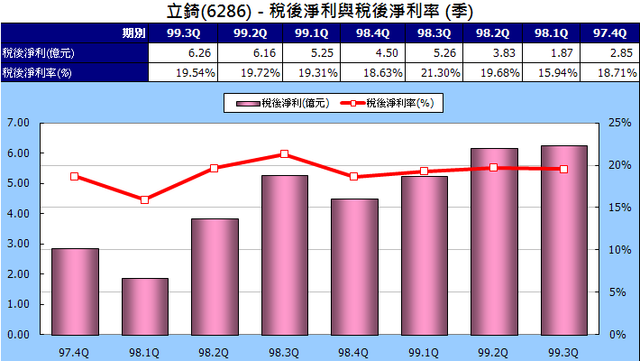

《營業利益與稅後淨利》

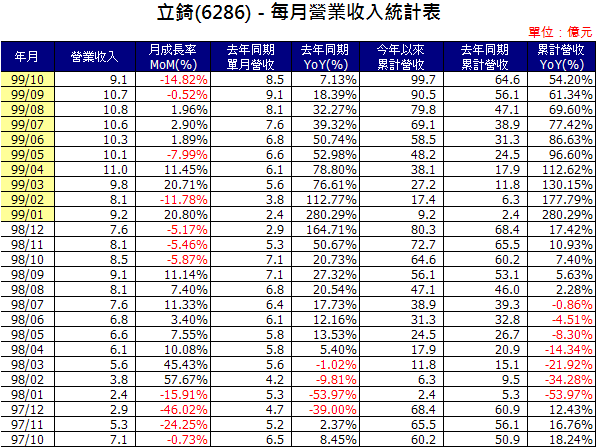

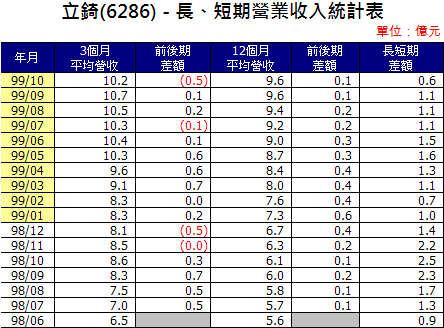

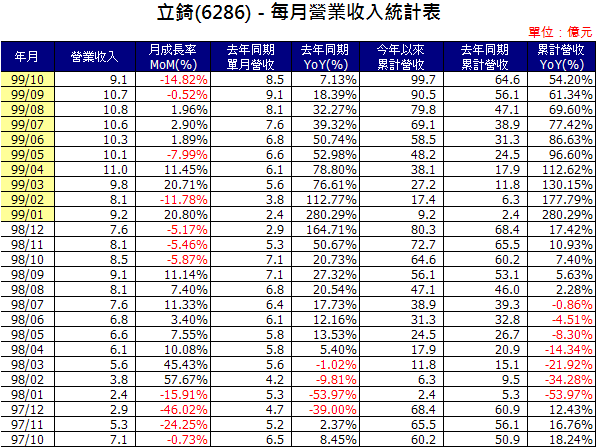

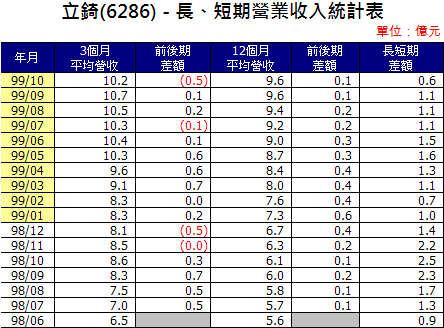

《10月份營收》

圖表由《tivo168》提供

資料整理:鉅豐財經資訊

短評:

1.最近兩年,各單季獲利性指標維持穩定,表現相當良好。

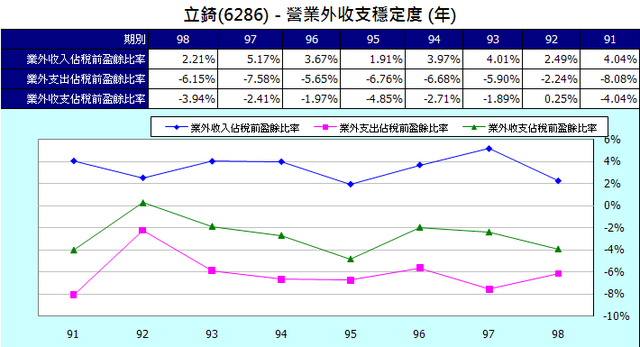

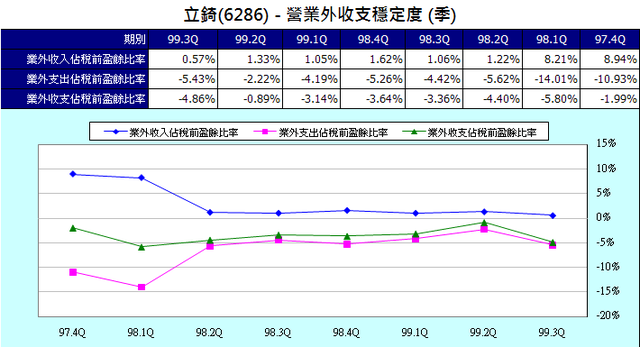

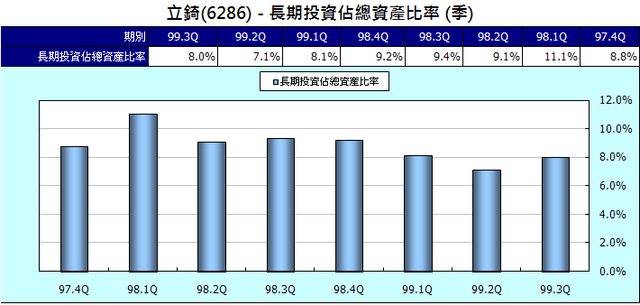

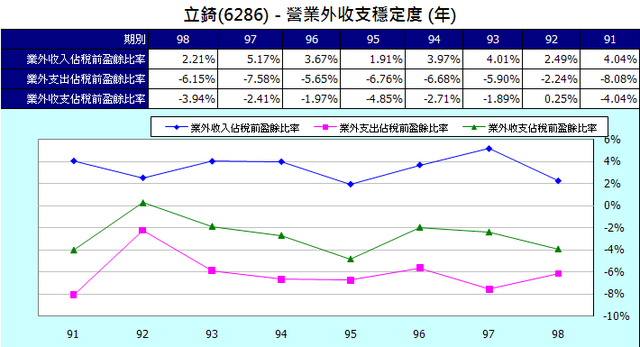

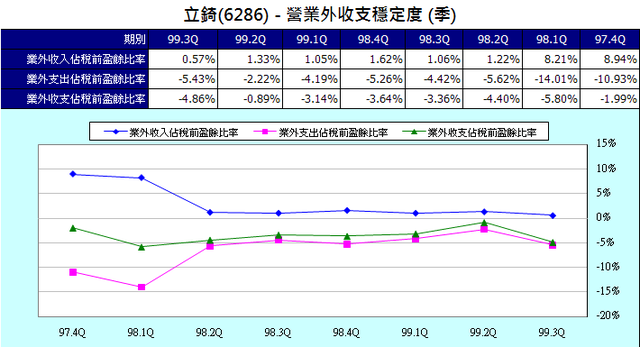

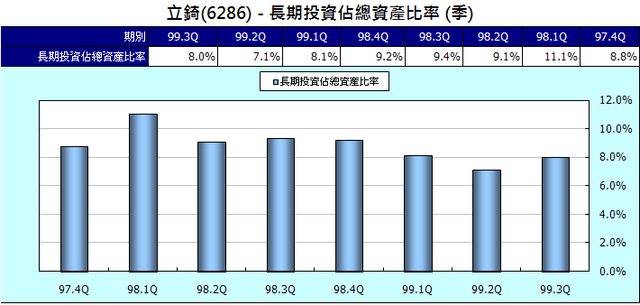

2.該公司長期投資部位佔總資產比重並不高,營業外收支對其影響相當有限。

3.2010年第三季,每股營業利益持續小幅走高,但因小幅匯兌損失,及轉投資損失,加上股本提高,致使每股稅後純益下降。

4.自有資本比率為69.47%,流動比率及速動比率,分別為248.6%、193.9%,財務結構堪稱穩健。

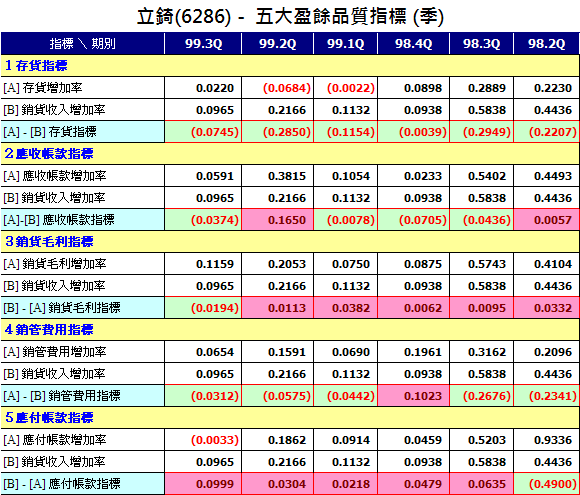

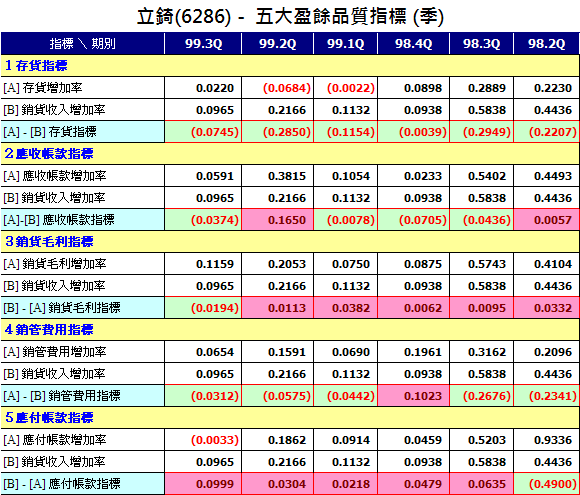

5.存貨及應收帳款佔總資產比重高達44.63%,應列入重要追蹤項目。所幸,五大盈餘品質指標中,只有應付帳款指標為負向,其餘均為正向反應,顯示營收動能轉強,存貨、應收帳款雖亦增加,但幅度仍低於營收增加速度。

6.歷年來自營運活動現金流量,佔稅後純益達103.79%,自由現金流量佔稅後純益之66%,現金流量、盈餘品質堪稱良好。

7.2010年前三季,應收帳款增加6.59億,總餘額達22.84億,佔總資產比重達28%,存貨亦達13.45億,佔總資產之16%。兩者合計高達44%,應列入重要追蹤項目。

8.單季CCC天數下滑之中,這是營運的正面訊息。

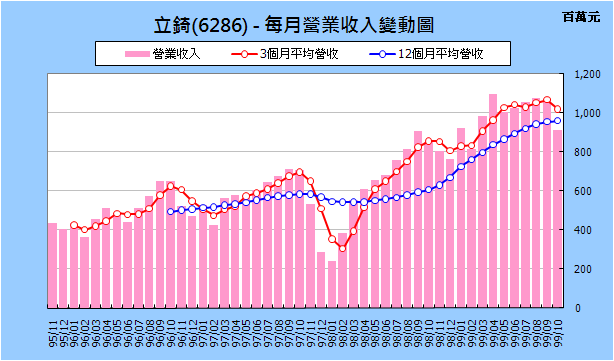

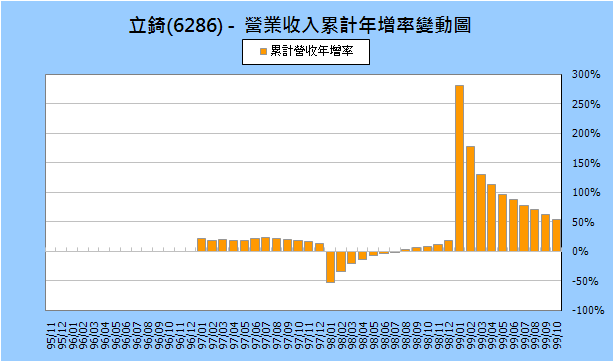

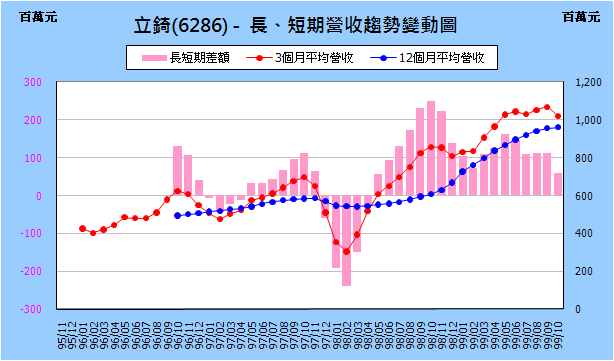

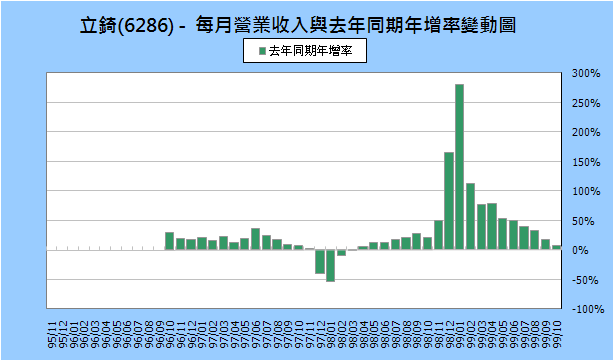

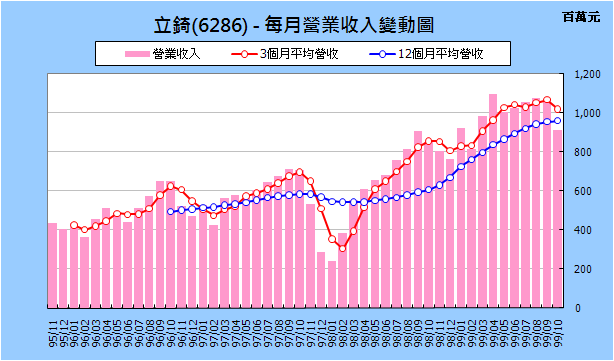

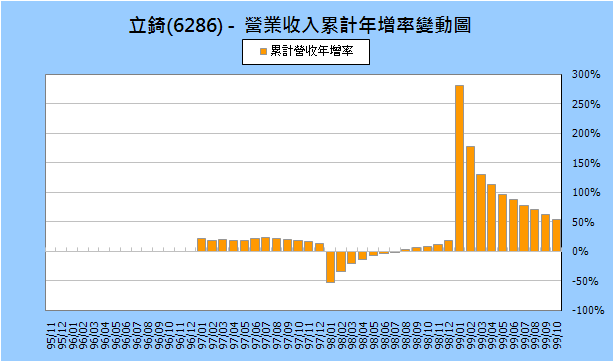

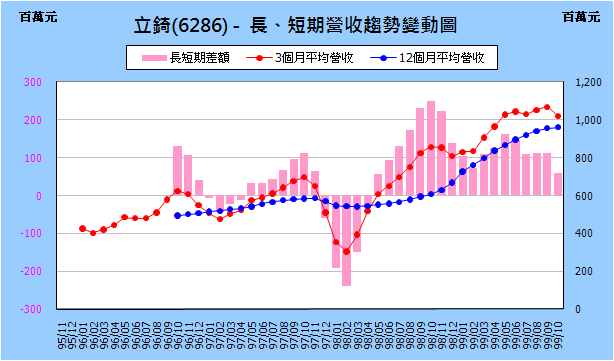

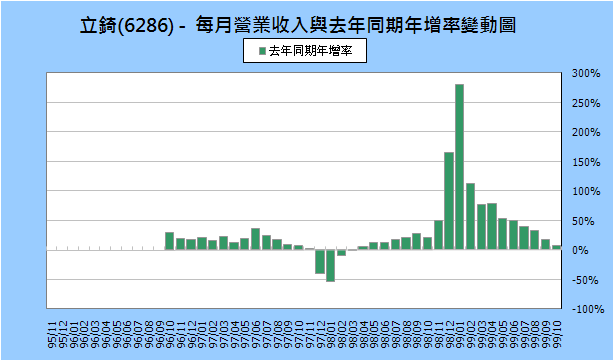

9.短期營收連續兩個月下滑,3個月平均營收趨勢線出現轉折下滑, 12個月平均營收趨勢線上揚斜率亦下降,營收動能出現初步轉弱徵兆,是否為營收動能轉折,應列入12月初重要之追蹤項目。

10.外部股東權益報酬率為6.35% ,為近四年高點,但拉長觀察期間,則屬中上水準。

11.該公司體質良好,獲利及營運均屬穩健,應可列入追蹤觀察名單之中。

《相關新聞訊息》

| 近3年來首度!立錡將買回庫藏股1000張

(2010/11/15 10:51:47)

|

|

精實新聞 2010-11-15 10:51:46 記者 朱楚文 報導

立錡(6286)公告將以上限41.34億元,自明(16)日起到12月底買回1000張庫藏股,轉讓予員工,每股買回區間價格為179.55元至365.4元。此舉為該公司三年來首度庫藏股計畫,預定買回的股份將佔公司股數達0.67%。此公告一出,激勵今日股價開盤即上漲至265元,漲幅達3.5%。

立錡今(2010)年順利打入大尺寸面板市場,主要產品包含PWM IC及LED驅動IC,通訊部份則切入應用於智慧型手機的類比IC。法人預估,大尺寸面板與通訊產品將是明(2011)年主要營運動能,其中又以TV面板應用成長貢獻最大,預期明年LCD TV及手機應用將可望分別佔營收比重超過15%。

而針對德儀(TI)擴產威脅,法人評估,立錡電腦產品線的PC/NB及VGA上VCORE由於單價較高,成為德儀目標的機率相對大,LED照明也有可能成為德儀12吋廠生產目標之一,但因該產品目前佔立錡營收比較低,因此短期內影響不大;其餘產品則分別因客製化程度高、Die Size小等因素,預期德儀12吋廠生產無優勢,較不會切入競爭。

立錡目前各產品佔營收比重部分,PC相關(包含LFPD、MB、NB及VGA) 居大宗地位、佔59%,通訊別(Mobile及NC)佔營收比重達23%,消費性電子(包含DSC及TV等)佔13%,其他則佔5%。

|

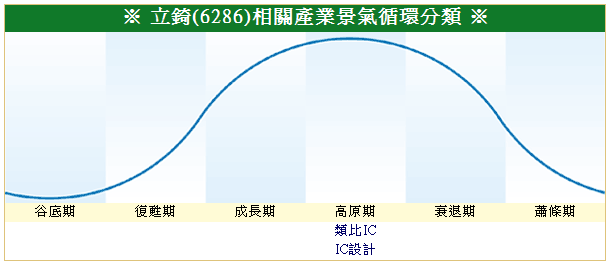

| 類比IC廠Q4業績冷,明年首季可望回溫

(2010/11/12 11:15:19)

|

|

精實新聞 2010-11-12 11:15:18 記者 朱楚文 報導

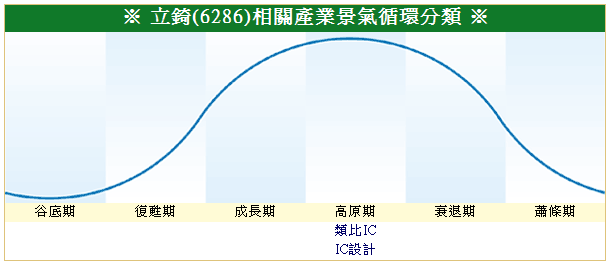

類比IC大廠立錡(6286)、致新(8081)近日接續開完法說會,兩家廠商不約而同表示,庫存水位已逐漸恢復甚至低於正常水準,雖然第四季逢淡季,業績衰退明顯,但明年首季有機會出現客戶回補庫存的熱潮,法人推估將可望帶動業績回溫。

類比IC廠10月份營收紛紛出爐,多數廠商業績皆較上月衰退10-20%,如龍頭廠立錡10月業績僅9.13億元,較上月衰退15%,而尼克森(3317)10月營收2.67億元、月減10.33%,聚積(3527)10月營收1.54億元,月減16%,年增21.92%。遠翔科(3291)、安茂(3188)、沛亨(6291)10月份業績則分別較上月衰退10.75%、12.83%、18.29%。而衰退幅度較大的廠商包含富鼎(8261)及點晶(3288),富鼎10月份營收2.64億元,月減22%,年減1.29%,點晶10月營收較上月衰退逾3成。

但也有廠商10月營收衰退幅度較小,包括致新(8081)10月業績僅較上月下滑7.48%,營收達4.21億元,年增23.3%,及凌耀(3582)10月份營收8,874萬元,月減3.95%,年增63.28%,表現屬相對突出。而通嘉(3588)雖然10月業績月減1.5%,但年減達14%,營收僅1億元水準。

展望第四季,類比IC廠商多表示業績較淡,會較上季衰退。立錡表示,第四季受淡季及台幣升值影響,業績將下滑13-22%;致新則表示第四季雖衰退,但表現比同業好,法人估計約衰退10-15%;類比科則指出,第四季業績預計將逐月衰退,維持往年傳統淡季下滑幅度。而Mosfet廠富鼎表示,11月份業績會較10月份攀升,但整體來看第四季仍淡,且目前庫存仍偏高。

然而,立錡指出目前庫存水位已降到60天,低於正常的80天水準,預計明年首季將有一波庫存回補熱潮。致新則表示,庫存已掉得差不多了,預計第四季將回到正常的90天庫存水位,並樂觀估計同業至11月份庫存水位都會回復正常水準。類比科則表示,目前庫存水位維持約60天的正常水準,而富鼎和尼科森目前庫存水位雖偏高,尤以尼克森目前手中庫存達12-13億元,但明年第一季有機會轉旺,有利去化庫存。

法人表示,依照類比IC廠商第四季庫存水位逐漸恢復甚至低於正常水準,明年首季將可望看見一波庫存回補熱潮,帶動業績回溫,類比IC廠渡過第四季業績的冷冬,明年首季將可望回暖。

|

| LED照明驅動IC看好,大摩上調立錡目標價

(2010/11/12 13:38:50)

|

|

精實新聞 2010-11-12 13:38:49 記者 朱楚文 報導

Morgan Stanley表示,考量智慧型手機、TV、LED照明IC未來產業前景看俏,且立錡(6286)在相關市場具有競爭利基,再加上該公司轉進8吋晶圓製程,努力守住明年毛利率不墜,及近期利空消息陸續曝光,市場對立錡期望偏低,該公司股價已相對便宜等因素,決定將立錡投資評等由中立調升至加碼,目標價由250元調高至288元。

Morgan Stanley的肯定,再加上德儀擴產恐為騙局一場的傳聞,抬升立錡今(11)日股價一度飆升至260元,收盤256.5元,漲幅達4.27%。

Morgan Stanley預期,LED照明驅動IC明年產值將達2.12億美元,後(2013)年更可望翻倍成長至4.25億美元,而立錡LED驅動IC可以複製該公司LED面板背光成功模式,營運前景看好;並預期產品逐漸轉至8吋晶圓及銅線製程,明年毛利率將維持37-38%水準,股價可望重回上漲軌道。

|

→如你/妳看完這篇文章後,覺得是篇好文的話,麻煩你/妳在右下方按一下「推」哦!

你/妳的一個小動作,都是鼓勵版主創作的動力哦!

留言列表

留言列表