美國黃石國家公園火山噴泉區

請點此進入本人FB

請點此進入本人FB

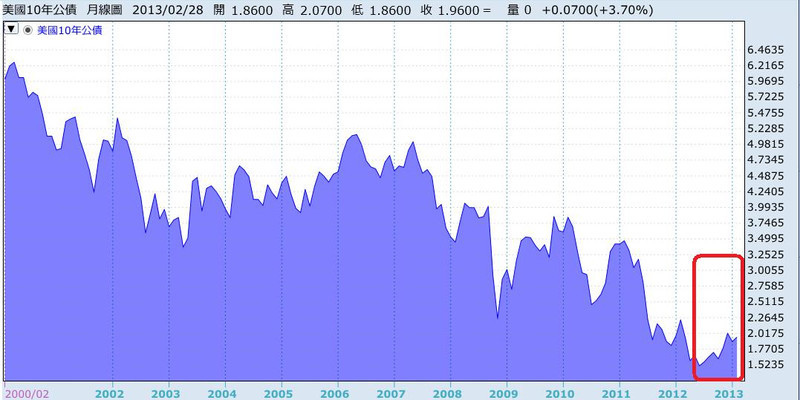

美國10年期公債殖利率月線圖:

資料來源:Money DJ

短評:

美國長期公債殖利已明顯從最谷底回升,但其之所以尚能維持在2.0%上下的長期相對低檔區,主要為美國物價情勢尚稱穩定。但若是美國總體經濟以目前進度持續轉強,則難保物價上漲率將提高,屆時,美國公債殖利率將進入快速回升期,也是全球公債市場快速下跌的空頭階段,投資者勿必清楚此刻公債投資的長期利率變動風險。

相關新聞報導:

|

利率空前低檔 投資人憂債市風暴重演

|

|

||

|

由於美國聯準會(Fed)力推寬鬆政策,現今利率水準處於空前低檔,但債市投資人擔心,一旦Fed決定縮手,1994年債市風暴將重演。 Fed以美國經濟成長已重拾動能為由,意外在1994年2月4日決定升息抗通膨,且全年持續緊縮貨幣。滿手債券(尤其是房貸擔保證券)的交易員被迫平倉止損,透過槓桿操作的損失更慘重。結果避險基金哀鴻遍野、銀行慘賠,拖累股市年線收黑。對投資人來說,1994年是痛到不想記卻重要到不能忘的一年。 安本資產管理公司(Aberdeen)固定收益部門主管葛里費斯說:「那是世界末日,同時間每個人都急著拋售。」 銀行業巨擘如高盛也不免受重創,避險基金如Askin資本管理和Steinhardt合夥公司慘賠。加州橘郡因衍生性金融商品押注失利聲請破產。 當時許多投資人錯誤認定利率不會動。他們的想法可以理解;Fed那次升息是六年來首見。在此之前,央行為救經濟,長期維持低利政策。但面對經濟好轉,債券投資人輕忽Fed可能開始升息。 所以現在該問:低利率、房市回穩跡象和就業數據改善,是否為今年經濟會強勁回升的序曲? Fed已承諾儘可能維持短期利率接近零,直到失業率由目前的7.9%降至6.5%為止,市場預料可能要再等兩年。央行希望在經濟改善之際,長期利率能先行上揚,然後短期借貸成本才升高。最重要的是,轉向高利率的過程要緩慢進行。 市場極力揣摩Fed意向,希望不要再有意外發生,但現今債市的多頭規模意味,如果好景不常,後果可能比1994年更嚴重。而這裡還有一個風險變數:就業情況比市場預期的提早達標。 【2013/03/21 經濟日報】 |

報名獵豹財務長2013年相關課程

報名獵豹財務長2013年相關課程

報名獵豹財務長2013年相關課程

報名獵豹財務長2013年相關課程

報名獵豹財務長2013年相關課程

PS:完成報名及繳費者,即可享有部落格好友資格,閱讀限閱文章!

→如你/妳看完這篇文章後,覺得是篇好文的話,麻煩你/妳在右下方按一下「推」哦!

你/妳的一個小動作,都是鼓勵版主創作的動力哦!

留言列表

留言列表