(本文內容並非任何型式之投資建議,內容謹供參考,任何投資決策應自行衡量風險,妥善理財,本部落格及作者不負任何盈虧之責!)

題目:經濟指標研討會:耐久財訂單(2) 作者:yannfarn

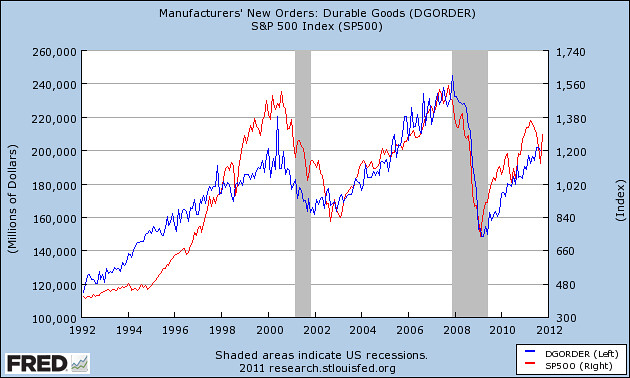

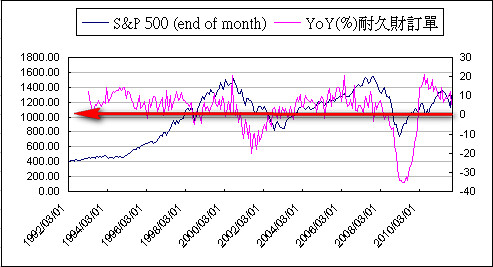

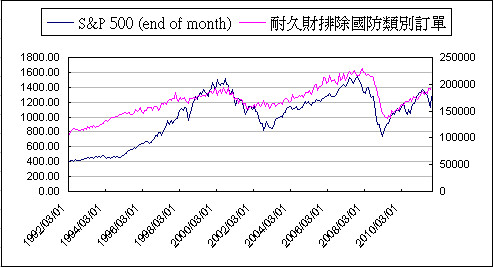

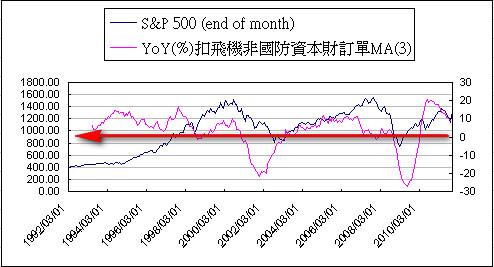

耐久財訂單金額與S&P 500指標(月底值)關連度高,在豹大與教授合著之《投資羅盤》裡有提到相關係數高達9,在這裡取用FRED資料庫主要是為了同時顯示景氣衰退區間的標示。由於耐久財訂單的資料最早只到1992年,因此只能以2000年與2008年做比對,從圖中可知,耐久財訂單的衰退一次領先、另一次幾乎等同景氣的衰退。

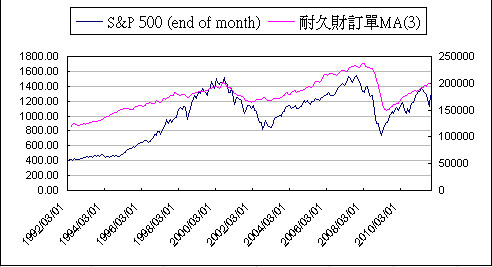

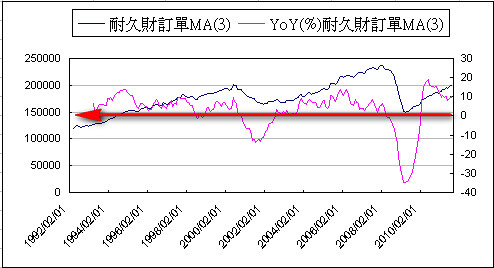

當我將耐久財訂單金額以三個月移動平均值平滑之後,可以更明顯看出趨勢,但與S&P 500之間的關係則不見得有領先性。

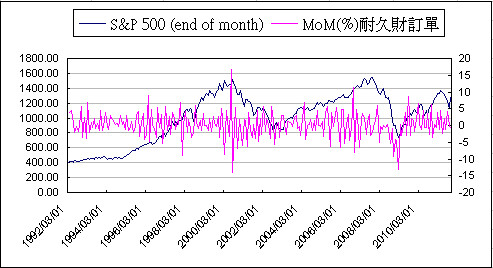

而MoM月增率波動極大,不容易看出明顯趨勢與關連性。

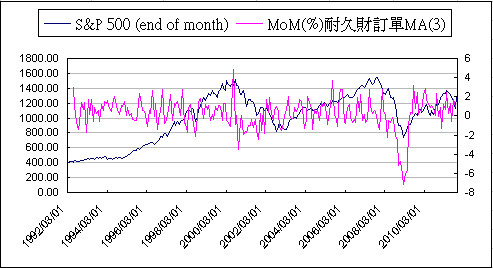

以三個月移動平均值計算MoM,有好一點,但與仍然不容易看出趨勢與關連性,因此之後的實證我將捨棄MoM不用。

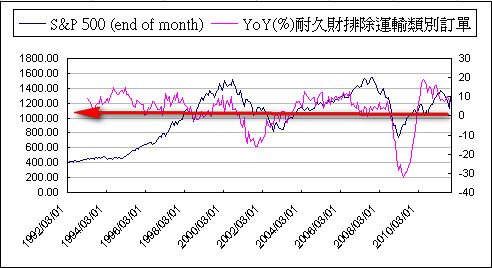

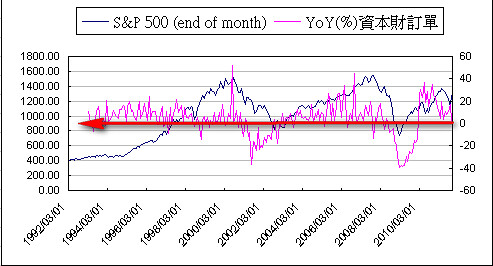

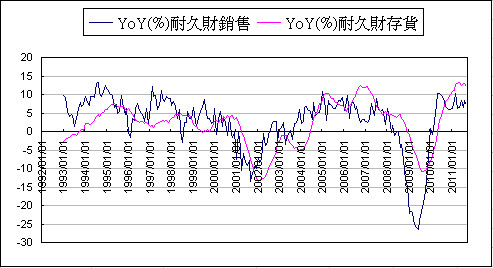

從YoY年增率可以看出,當YoY走過高點且跌破零值形成趨勢,已是空頭格局中期;且YoY波動仍嫌過大。

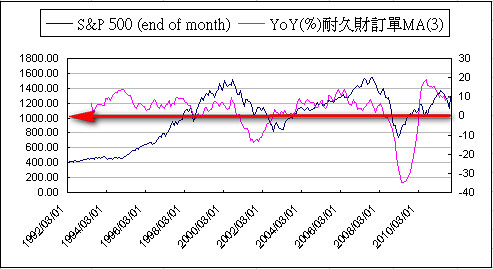

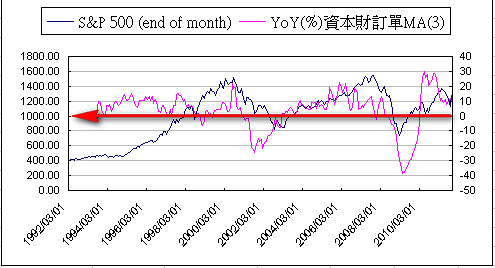

以三個月移動平均值的YoY來看會有較明顯的趨勢,但對於股市的反應略嫌遲頓。

但是整合先前絕對值數據起來看時可以發現,當絕對金額與YoY同時走過高點且反轉向下,或走過低點向上,幾乎都是指數的轉折點。

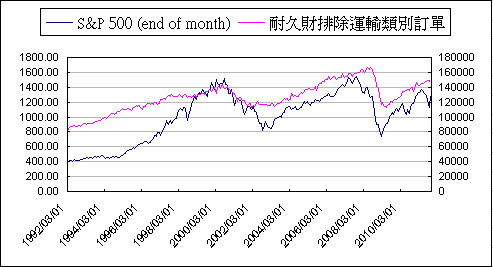

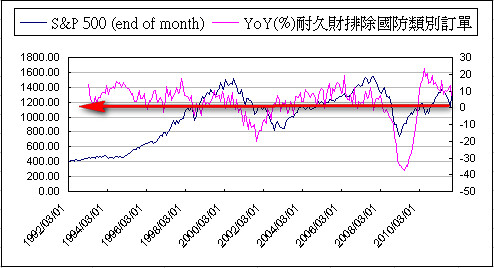

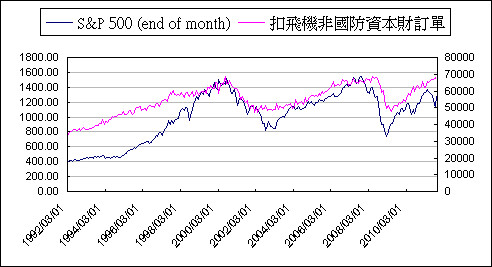

排除運輸類別與排除國防的訂單確實較為平滑。

但排除國防類別訂單的YoY波動度卻大於排除運輸類別的YoY,使得前者不易應用在分析上。而整體而言,排除國防與運輸的目的在於平滑耐久財訂單,但整體趨勢走向幾乎相同。

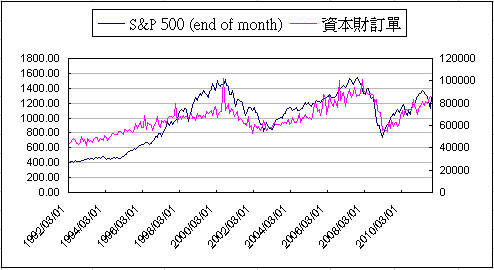

M3定義的資本財走勢基本上與耐久財訂單差不多。

資本財的YoY波動度頗大,對分析較無幫助。

經過平滑化趨勢較明顯,但因為絕對金額的波動還是很大,對趨勢觀察上比較困難。

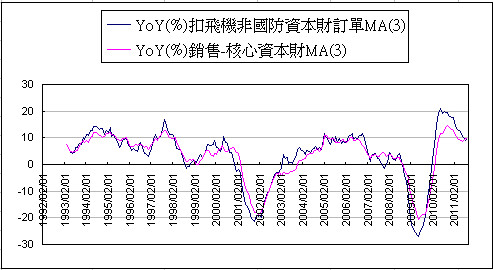

扣除飛機的非國防資本財又有人稱之為核心資本財,其走勢相對指數波動度較小。

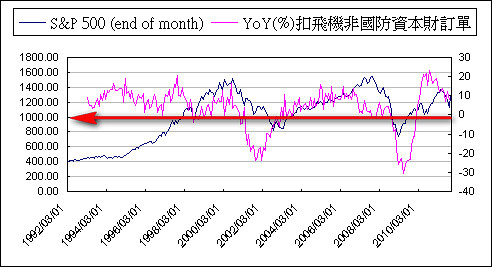

以核心資本財的YoY在2000年時不易觀察到景氣由熱轉泠的轉折,倒是景氣由底轉升時比較明顯,應是企業已察覺景氣回春跡而大舉布局資本支出。但零軸的代表意義仍在,只是較為遲頓。

以三個月平均值的YoY觀察會有較明顯的趨勢,在2000年時與指數幾乎同時衰退,而2008年則提前領先下滑。

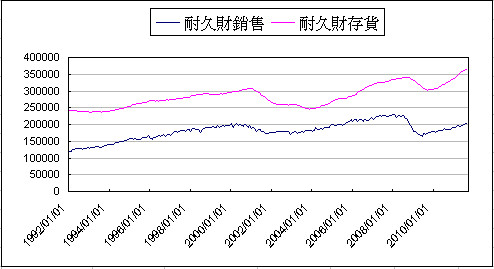

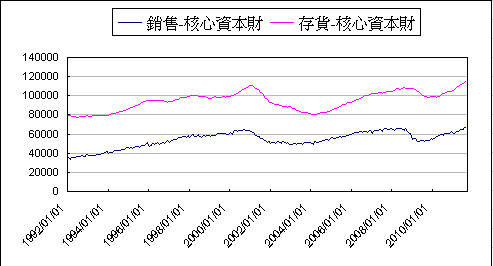

存銷比與在《投資羅盤》裡的應用相同,當銷售落後存貨是一個不好的現象,目前存貨與銷售的差距拉大,是一項警訊。

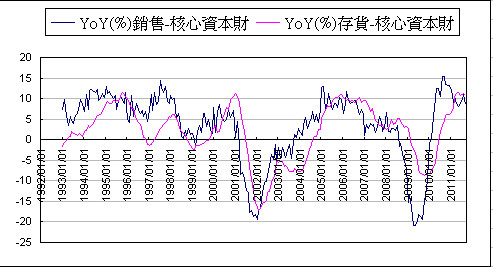

由YoY來看更明顯,銷售走過高點後趨緩,而存貨也開始趨緩。

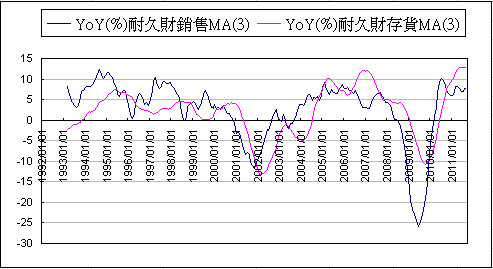

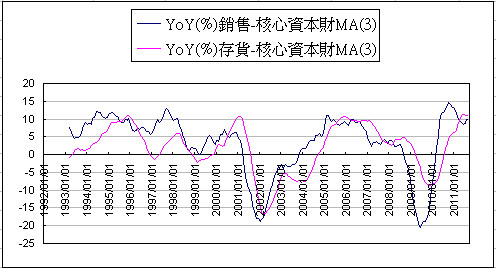

三個月平均值的YoY顯示短期銷售好轉,存貨走平。

核心資本財存貨與銷售的差距也在拉大中,但幅度不是那麼大。

核心耐久財存銷狀況以YoY觀之,銷售趨緩比耐久財來得嚴重,顯示企業對資本支出顯得謹慎;存貨也開始略微下滑,要密切觀察。

平滑化後的趨勢更為明顯,與上述結論相同。

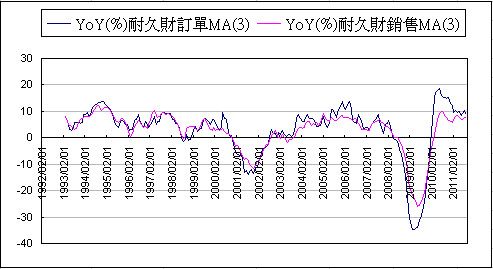

觀察訂單與銷售之間的關係有一個有趣的現象,在景氣較佳時期,銷售走在訂單之前,但在景氣衰退末期,訂單卻是走在銷售之前。或許是因為大部份耐久財的特性皆為製造時間較久的財貨,因此當廠商見到春燕卻擴大支出時,並無法立刻取得耐久財。此一結論可對應核心資本財YoY對於景氣復甦較為敏感的特性。

總結:

1.耐久財訂單的絕對金額與YoY同時走過高點下滑或走過低點上揚時,通常都是S&P 500的轉折點。

2.排除國防或運輸類別對於訂單長期趨勢並沒有太大幫助

3.觀察耐久財與核心資本財的存銷比有助於預期訂單狀況

4.核心資本財的年資率與三個月平均值年增率對於景氣復甦相當敏感

P.S 此篇研究的限制:數據資料只能印證兩次景氣循環,無法提供更多抽樣統計以提高信心程度,讀友仍應多方觀察其它經濟指標以做更嚴謹的邏輯推論。另外限於個人學理與研究能力之不足,本篇或有偏頗之處,觀迎大家不吝指教。

(本文內容並非任何型式之投資建議,內容謹供參考,任何投資決策應自行衡量風險,妥善理財,本部落格及作者不負任何盈虧之責!)

留言列表

留言列表